住まい

北海道の住まいづくりガイド⑪ 住宅の全体予算とローンの借入対象費用を把握

ここでは、住宅の取得費用と将来にかかる費用を合わせた総予算について説明します。また、住宅の取得費の具体的な内容と、住宅ローンで借り入れできる対象費用について図解します。(公開日:2018年8月1日)

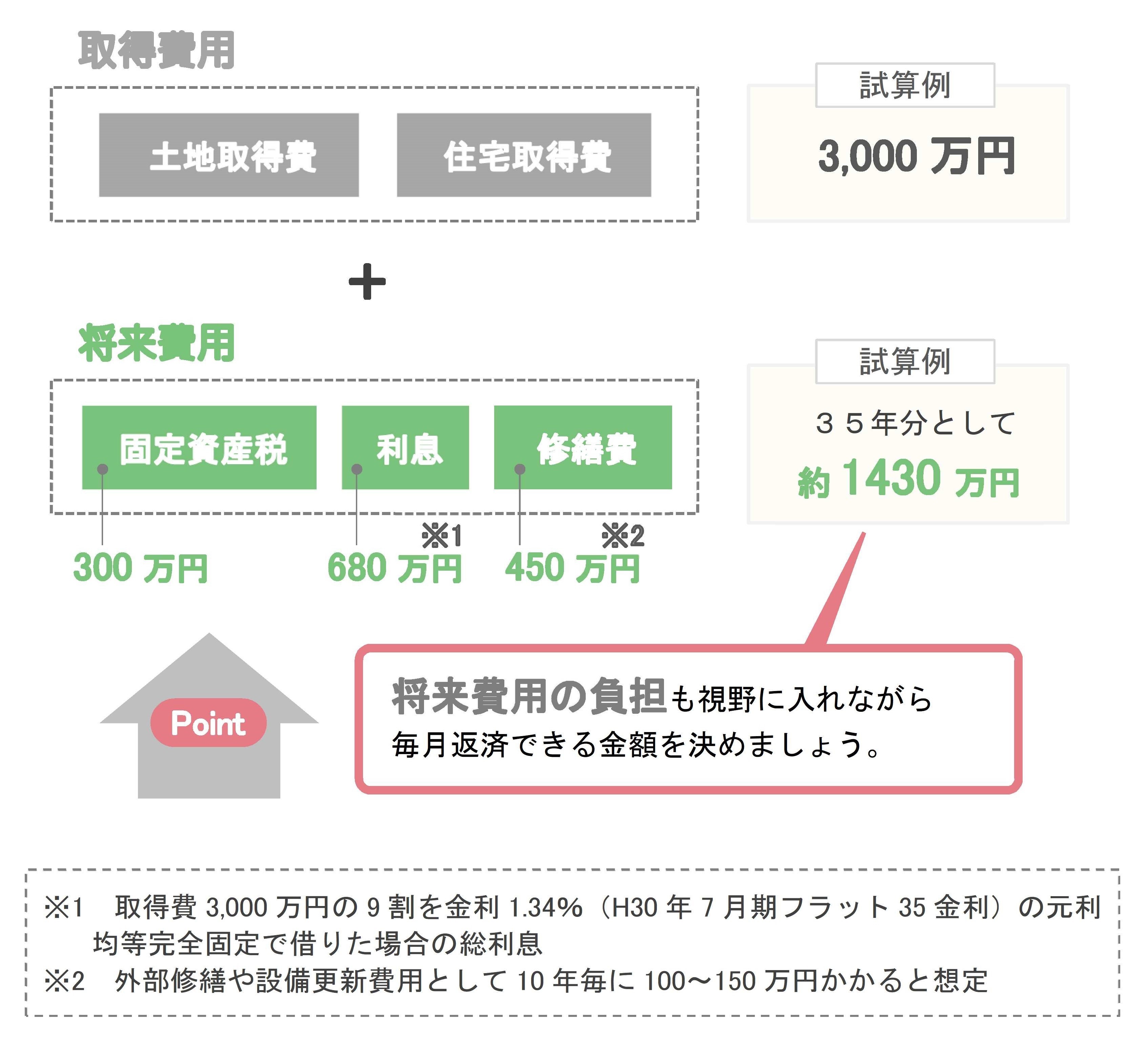

住宅に係る予算は、取得時の費用だけではなく、将来にわたって毎年かかる費用があります。これらを見通すことが返済計画が立てる上でとても大切です。

まずは、全体予算のイメージを見てみましょう。

■住宅の全体予算

入居後、毎月住居費として負担する費用は、借入元金の返済費用だけではありません。以下のように、固定資産税(都市計画税含む)、利息、維持修繕費も毎年負担していく必要があります。

将来負担する費用も含めて結局、毎月いくらまで負担することができるのか・・・まずここを考えることが大切になります。

■住宅総予算(取得費+将来費用)のイメージ

この具体的な毎月返済費用の決め方、そして、その費用から、住宅ローンの借入可能額と購入できる住宅の価格を算出する方法について、以下をご覧ください。

→いくらまでの住宅を買えるのかを計算する方法

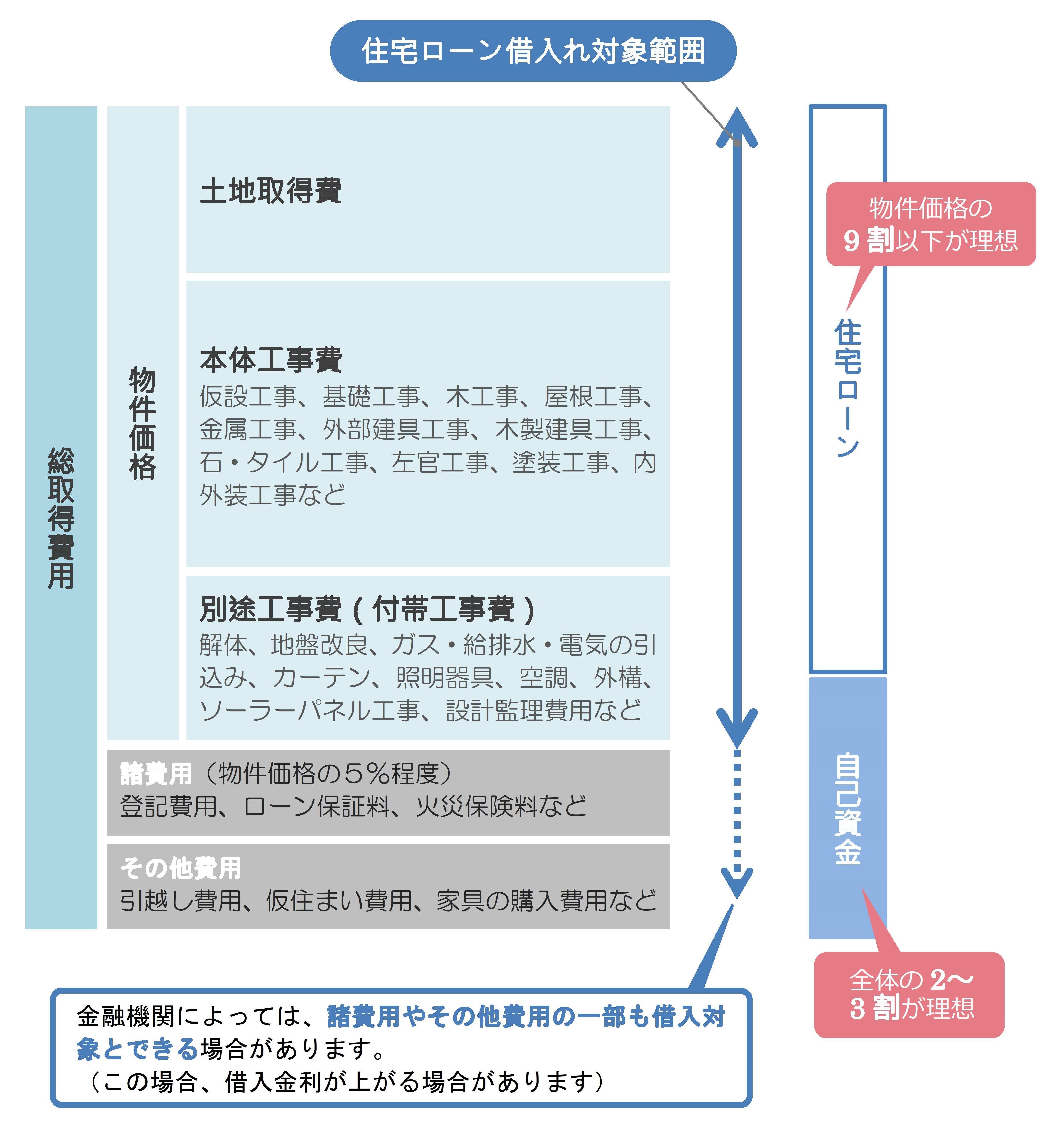

それでは次に、住宅取得費用の内訳と住宅ローンの借入対象費用について見ていきます。どこまで借りられるのか・・・自己資金はどれくらい必要かをイメージしてみてください。

■住宅の取得費用とローン借入れ対象費用

以下は住宅の建築費用の内訳と、どこまでがローン借入れ費用になるかをイメージしたものです。

■住宅の総取得費用と住宅ローン借入対象のイメージ

近年は物件価格の100%融資に対応し、さらに諸費用も融資対象とできる金融機関が多いので、自己資金が少なくても取得が可能な環境が進んでいます。

しかし、借入額を増やすと家計の急激な変化を招く恐れがあります。また、諸費用まで借入れに含めると借入金利が上がる場合がありますので注意しましょう。自己資金は全体予算の2割以上あることが理想です。

なお、住宅金融支援機構が扱うフラット35については融資率が9割を超えると借入金利が高くなりますので契約額に対する融資額を9割以下に抑えるのが理想です。

それでは以上を踏まえ、実際にいくらまで借入れできるのか、そして、いくらの住宅を買えるのかについて、算定手順を説明していきます。